スタートアップ

【スタートアップ資本政策連載・第1回】スタートアップにとっての資本政策・資金調達の意味

*本記事は「【連載】ストーリーを通じて学ぶスタートアップのための資本政策と資金調達手法」の第1回目の記事です。

*本記事は「【連載】ストーリーを通じて学ぶスタートアップのための資本政策と資金調達手法」の第1回目の記事です。

Contents

1 スタートアップはなぜ資金調達を行うのか

「資本政策」すなわち、「適切なタイミングで、必要な資金を、適切な方法で調達するための戦略・計画」は、ディープテックスタートアップを含めたスタートアップが成功するための重要な鍵となることが多いと言われます。

それはなぜでしょうか。

資金調達(ファイナンス)の必要性がなければ、そもそも時間やコストをかけて資本政策など考える必要はありませんから、「スタートアップにとって資本政策がなぜ重要なのか」は「スタートアップはなぜ資金調達をする必要性があるのか」と言い換えても良いかもしれません。

そもそも、スタートアップが資金調達を行う理由は何でしょうか。

「研究開発資金や運転資金を得るため」でしょうか。

しかし、スタートアップ以外の企業は、いきなり資金調達のことを考えません。

立ち上げの時の設備投資や当座の運転資金について銀行からの借り入れはするにしても、その後は、事業活動により売上を上げ、必要な経費支払や借入金支払を行って、残った利益を再度事業拡大のために投資するというサイクルを回すはずです。

スタートアップが資金調達(ファイナンス)を行う最も大きい理由は「ファイナンスにより時間を買うことができるから」です。

もちろん、ファイナンスを行わずに、受託開発等により売上を上げ、その売上から研究資金や運転資金を捻出して更に研究開発を進めていく、といういわば「手堅い」やり方もありますし、実際そのように成長していくスタートアップもあります。特に事業開発型(SaaS等)のスタートアップの中にはそのような企業が多い印象です。

しかし、特にディープテックスタートアップは、スタートアップの中でも研究開発等に多大な資金と時間が必要な場合が多く、開発に時間がかかり過ぎれば技術やビジネスの優位性が失われてしまうため、多くのディープテックスタートアップは、研究開発費等にかかる費用を外部から調達し、事業化までの期間をできるだけ短縮するためにファイナンスを行います。

すなわち、適切なタイミングで、必要な資金を、適切な方法で調達できることが、ディープテックを含めたスタートアップの成功への重要な鍵となることが多いのです。

2 資本政策立案の難しさ

世の中にはスタートアップの資本政策に関する情報が多数あります。

これは、先ほど説明したように「スタートアップにとって資本政策が重要だから」という理由に加えて、「調達手法にはシンプルなものから複雑なものまで様々な種類あり理解が難しい」「投資側と投資を受ける側に情報の非対称性があり対等に交渉をすることが難しい」などいくつかの理由があります。

また、資金調達の手法の中でも、特にエクイティファイナンス(株式等出資)については、「後からやり直すのが非常に難しい(発行した株式を償却したり、買戻したりするのは手続的にも金銭的にも実際にはほぼ不可能)」という大きな特徴があります。

このため、スタートアップ企業は、資金調達に関する情報収集と分析を行い、ステークホルダーと議論をした上で、スタートアップの長期的成長を念頭に置いたファイナンス方針を立案し、予めExit(IPOやM&Aにより売却)までの資金計画を具体的に策定しておくことが、非常に重要になってきています。

3 資金調達の種類

(1) 3種類の資金調達手法

資金調達には、デット(借入)とエクイティ(株式出資)、助成金(大学や政府・自治体などからの助成金)の3種類があります。

このうち助成金については、通常は資金調達の手法としてはカウントされないことが多いですが、特にディープテックスタートアップの場合は助成金が重要な資金調達手段の1つなので、ここでは含めて説明します。

① デット:借入

借入には、元本の返済期限があり、原則として元本を全額返済する必要があります(実質的に元本返済期限のない永久債もありますが、ここでは割愛します)。

借入という性質上、貸借対照表においては負債に計上されます。

資金の拠出者は、一般的には金融機関で、貸主の法的地位は債権者です。

資金の拠出者である貸主が得られるのは、予め約定された利息と元本の返済のみであって、仮にスタートアップの事業が成功し、会社がもうかったり、企業価値が高騰したとしても、利息と元本の返済を上回る利益が貸主に分配されたりすることはなく、当然ながら貸主も分配等を請求することもできません。

② エクイティ(株式出資)

これに対して、エクイティ(株式出資)とは、会社が株式を発行し、投資家がこの株式を引き受けることと引き換えに資金を払い込むことで、資金を調達するものです。

株式発行時の払込金額(元本に相当する投資額)については、原則として払い戻しは禁止されており、会社に投資金の返済義務はありません(種類株式については別途説明します)。

投資家である株主の法的地位は、簡単に言うと会社の所有者です。

その所有者としての株主の地位から、会社の利益の分配を受ける権利と、株主総会での議決権、すなわち取締役が行う会社の経営を監督したり、会社にとって重要な事項について決定する権限を有します。

株式の価値は、基本的には会社の時価を発行済株式総数で除した額であり、株主は他の人に株式を譲渡することにより、会社の成長すなわち企業価値の向上によってキャピタルゲインを得ることができます。VC等の投資家は、このキャピタルゲインを指向しています。

③ 助成金・補助金

各大学からの助成金や、公的機関(NEDOやJST、AMED等)からの助成金も、特にディープテックスタートアップの場合は重要な資金調達手段です。

これらの助成金については資金の返済義務がありませんが、資金獲得や使途報告のためにかなり煩雑な事務作業が必要、資金使途が厳格に限定されるなどの特徴があります。

(2) 資金調達方法それぞれの比較

| 具体例 | 資金の返済義務・利息の支払義務 | 株主総会での議決権 | 資金拠出者の儲け方 | 資金拠出者が重視する点 | |

| デット(負債) | 金融機関からの借入 | あり | なし | 利息のみ | 事業が安定しており確実に元本・利息を返済できるか |

| エクイティ(株式) | VCに対する新株の発行 | なし | あり | 企業価値上昇後の株式の売却(キャピタルゲイン) | 事業が短期間で成長し大きなキャピタルゲインを得られるか |

| 助成金 | NEDOのディープテック・スタートアップ補助金など | なし | なし | – | 助成金要件の充足 |

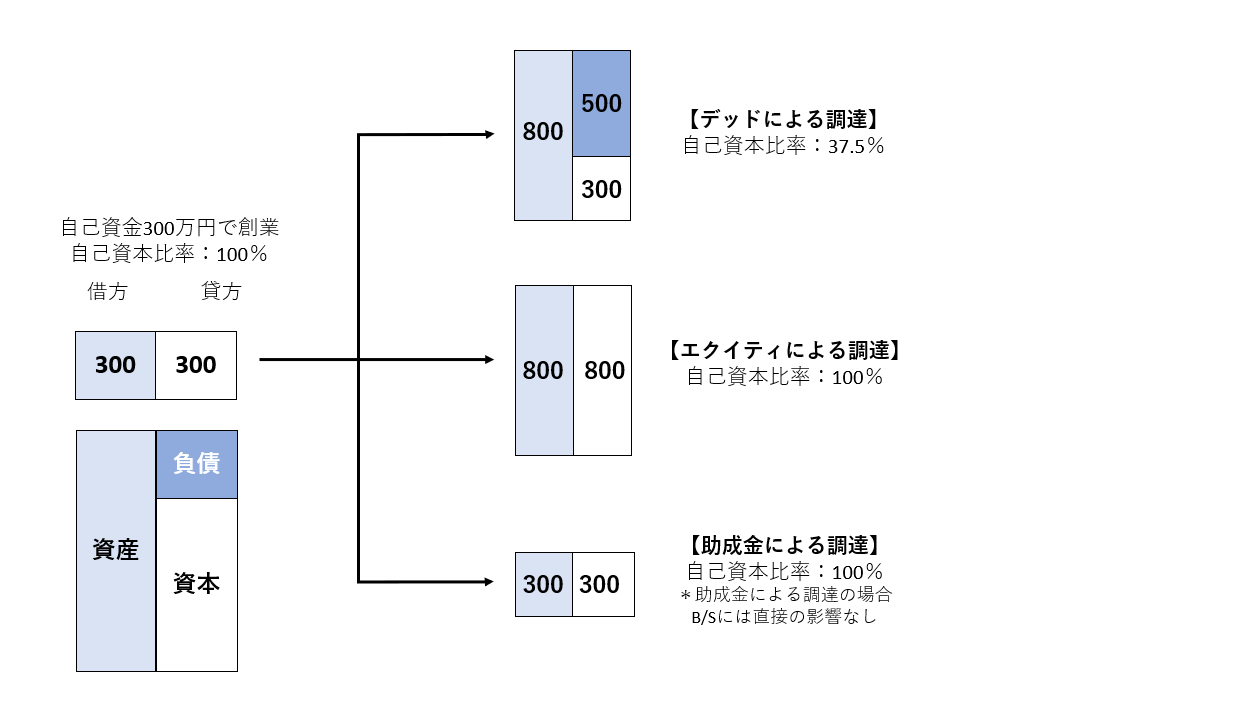

(3) B/S(貸借対照表)への影響

また、各種資金調達の特徴を理解する上で、各資金調達が、自社のB/S(貸借対照表)にどのように影響するかを知ることも重要です。

特に、調達によって自己資本がどのような影響を受けるかに着目してください。

自己資本とは、企業が安定した経営をするために必要な資金のうち、返済する必要がない資金のことを言います。会計的には、株主資本(株主からの出資である資本金と資本剰余金及び利益剰余金)とその他の包括利益累計額(会社が保有する資産や負債の含み損益)の合計額になります。自己資本比率が高いほど企業は安定し、倒産リスクは低いと考えられることから、会社の経済的信用力が高まるとされます。この見地から自己資本は重要です。また、返済不要の資金は、会社の資金繰りに悪影響を及ぼさないという点もメリットと言えます。

借入金(デット)による資金調達を行なった場合には、B/Sの現預金(資産)と負債(長期借入金)が増加することになります。展開する予定の事業によっては、B/Sの負債が増えることが許認可の取得及び維持に悪影響を及ぼす可能性もあるので注意してください。また、スタートアップ企業の場合、まだ安定的なキャッシュフローがない段階で金融機関から融資を受けることは現実的ではないと言えます。

一方、新株発行(エクイティ)による資金調達を行なった場合には、B/S上は、現預金(資産)と資本金(及び・又は資本準備金)が増加します。

最後に、助成金による資金調達を行った場合、助成金は、基本的に助成金の交付決定がされた期の営業外収益として計上されます。したがって、助成金は直接にはB/Sに影響することはなく、当該事業年度に使わなかった助成金については、総資本の利益剰余金として期末に計上されることになります。

たとえば、自己資金300万円で創業した後に、500万円の資金調達をした場合のB/Sは下図のようになります。

4 エクイティ(株式出資)の種類

資金調達には、借入といったデット、株式に代表されるエクイティ、助成金の大きく3つの種類があると紹介しました。

もっとも、スタートアップ企業の場合、早期の黒字化は難しいことが多い(特にディープテックスタートアップの場合はその傾向が顕著です)、担保にできる財産(不動産や高額な機械設備等)を保有していないことが多い、スタートアップ企業の技術やビジネスは、優位性や独自性を有しており、投資家が期待する収益率を有することが多い、といった理由から、エクイティでの資金調達を選択することが多くなります。

そして資金調達方法のうち、エクイティに関しては、普通株式の発行だけではなく、優先株式といった種類株式の発行、デットとエクイティの中間的な資金調達である、新株予約権付社債(いわゆる転換社債)といったものが利用され、多様化、複雑化しています

これらの手法が、実際にどのような場面で使われるのか、そしてスタートアップとしてはどのような点に注意しなければならないかについては、本連載記事の中で詳しく説明していく予定ですが、ここでは以下簡単にその概要だけ説明します。

(1) 普通株式の発行

最も基本的なエクイティの手段です。

エクイティにおいては「ある価格(発行価格)の、ある数(発行数)の株式を発行して投資額を払い込んでもらう」ことになりますので、当たり前ですが、同じ金額の投資を受けるのであれば、発行価格が高ければ高いほど発行数が少なくて済む(=既存株主の持分が希薄化せずに済む)ことになります。

そして、発行価格は「発行時点での企業価値をその時点での株式数で除したもの」ですから、企業価値がまだ低い創業初期におけるエクイティは、企業価値が上昇した後のエクイティに比較して、創業者の持分割合への影響が大きいことが理解できると思います。

したがって、「できるだけ企業価値が上がるまで他の調達手段で我慢し、可能な限り企業価値を上げてからエクイティによる調達をする」ということが鉄則となります。

たとえばディープテックスタートアップの場合は、本当の立ち上げ初期は、助成金や手持ちの資金などでミニマムに事業を回し、重要なライセンス契約(たとえば大学との間の基本特許のライセンス契約等)を締結し、企業価値がある程度上昇してから外部からのエクイティによる調達に臨むというのが理想の流れになります。

(2) 優先株式のような種類株式の発行

株式には「普通株式」と「種類株式」がありますが、スタートアップの資金調達においては、種類株式のうち「優先株式」が用いられることが多いです。

「優先株式」における「優先」の意味は、基本となる株式(いわゆる「普通株式」)と比べて優先される事項があるということです。「優先株式」が用いられる理由は、一言で言うと「株式に優先権を付けることで高い発行価格とし、少ない株式数の放出で多額の資金を調達するため」です。

この「優先権」としてイメージしやすいのは、剰余金配当の優先権を付けた株式でしょう。仮にA種優先株式とします。A種優先株式は、会社が利益を上げた場合に普通株式に優先して一定の金額の配当を受け、その後で剰余金があれば、普通株式にも剰余金が分配されるという優先株式です。

A種優先株式は、優先株主が先に優先配当を受けた後で普通株式と同順位でもう一度配当されるという設計も可能です。このような優先配当を受ける権利が付された株式は、普通株式より価値が高いとして発行価額を高く設定できるのです。

ただし、ディープテックスタートアップは剰余金配当できるようになるのに時間を要するのが一般で、また剰余金があったとしても研究開発に資金を回すのが通常のため、配当に優先権をつけることはほぼありません。そのため、ディープテックスタートアップの場合には、剰余金配当の優先権ではなく、会社の解散・清算時の残余財産分配請求権に優先権を付けることが多いです。

また、スタートアップ企業は、IPO(新規上場株式)やM&AによるExit(出口)戦略を持っているのが通常で、またVC等の外部投資家もExit時にキャピタルゲインを得ることを目的としています。

そのため、M&Aでの売却による場合も残余財産分配請求権の優先権と同様に投下資本の回収とキャピタルゲインの優先分配を受けるため、「みなし清算条項」を株主間契約で規定することも一般的です。

(3) 新株引受権付社債の発行

新株予約権付社債(Convertible Bond)は、転換する前は社債、すなわち負債=デットの安全性を有し、ある一定のタイミングで株式に転換することによって、投資家はキャピタルゲインを得ることも可能という資金調達手法です。

また、スタートアップ企業の株価(企業価値)の評価は難しいことから、当面の株式評価を避けるために、新株予約権付社債を使い(次のエクイティによる資金調達の際の株式評価を転換の際に使う)、のちに行われる適格資金調達の実施までのブリッジローンとして利用されることがあります。

(4) 新株予約権の発行

新株予約権は、株式を引き受けることのできる権利であって、株式そのものではないので、議決権などの会社の経営に参画する権利や配当を受領する権利はありません。したがって新株予約権の発行による投資を受けても、その時点では創業者の議決権保有割合が低下するものではありません。

また、一般的には新株引受権付社債と同様、企業価値の算定を先送りした形で発行するため、スタートアップ企業のシード期などの企業価値を正確に評価することが難しい時期において利用されることが多いといえます。

(5) まとめ

このようにエクイティにも種類があり、それぞれの特徴を踏まえ、それぞれのスタートアップ企業の置かれている状況を踏まえて、選択し、設計していくことが重要です。