IT企業法務 ベンチャー企業法務 スタートアップ

【スタートアップ資本政策連載・第4回】 創業株主間契約書

*本記事は「【連載】ストーリーを通じて学ぶスタートアップのための資本政策と資金調達手法」の第4回目の記事です。

*本記事は「【連載】ストーリーを通じて学ぶスタートアップのための資本政策と資金調達手法」の第4回目の記事です。

今回は、創業者株主間契約書について解説します。なぜ創業者株主間契約書を締結する必要があるのでしょうか。

まずは以下の事例を御覧ください。

【事例】

ある日、大山、川崎、佐々木は、以前からアドバイスをくれている先輩経営者の藤本に招待され、彼のオフィスへと向かった。藤本によるオフィスツアーも終わると、会議室でコーヒーを飲みつつ、しばしの雑談タイムへ。大山「会社設立に必要な手続きは終えましたので、一段落したところです。」

藤本「そういえば、君たち、創業株主間契約はもう締結した?」

川崎「聞いたことありますけど、創業株主間契約って何でしたっけ。やっぱり締結しておく必要はあるんでしょうか。」

藤本「株式を保有している創業者のうち、将来誰かかが会社から離れた際に、その人が保有していた株式の取扱いを定めるのが創業株主間契約だよ。いつどのようにして、仲違いしてしまうかわからないから、必須だと思うよ」

佐々木「でも俺たちこんなに仲良くやっているのに、仲違いするなんて考えらないような気がするんですけどねぇ。」

藤本「まぁみんな最初はそう言うんだよね。。。悪いこと言わないから、締結しておいた方がみんなのためでもあるし、会社のためでもあるよ」

Contents

1 はじめに

最近では、スタートアップを立ち上げる際に、創業株主(会社設立時に最初に株式を持つ株主)の間で「創業株主間契約」を締結する必要があるという認識が広まってきているように思います。

創業株主間契約とは、簡単にいうと「将来的に特定の創業株主に一定の事由(トリガー)が発生した場合に、当該株主から強制的に株式を買い取る」契約です。

そこで本記事では、創業株主間契約について

① なぜ創業株主間契約を締結する必要があるのか

② 誰と誰との間で創業株主間契約を締結する必要があるのか

③ 創業株主間契約の設計及び注意すべきポイント

を説明いたします。

なお、参考までに創業株主間契約のひな形(注釈付き)も作成いたしました。そちらもご参照ください。

2 なぜ創業株主間契約を締結する必要があるのか

(1)創業株主間契約の2つの意味

なぜ創業株主間契約を締結する必要があるのでしょうか。

主に、2つ意味があります。

1つは「創業株主のうち、将来だれかが会社から離れた際にその株式を買い戻す」という意味です。これが創業株主間契約を締結する際の典型的な目的です。

もう1つは「将来、特定の事象(M&Aなど)が生じたときに全員の足並みをそろえさせる」という意味です。こちらは、たとえば、「企業買収の話が来た時に、創業株主はそれに全員応じる義務がある」ということを定めることなどが考えられます。

「創業株主間契約書」という場合、前者のみを定めることが多いように思いますが、前者に合わせて後者を定めることもあります。

(2)「創業株主のうち、将来だれかが会社から離れた際にその株式を買い戻す」ことを定める必要性

ではなぜ「創業株主のうち、将来だれかが会社から離れた際にその株式を買い戻す」ことを定める必要があるのでしょうか。

ビジネスを立ち上げる際には資金が必要になりますが、基本的には創業時のメンバーが、 当初必要となる資金(資本金)を出資することになります。出資をしたメンバーは、出資額に応じて会社の株主となります。

創業時のメンバーが永遠に同じ方向を向いて会社経営に携わってくれればよいのですが、経営方針等の違いで仲違いが起きてしまい、会社を離れることもあります。また、創業メンバー間の関係は良好でも、自身の健康状態等の事情で、やむを得ず経営から離脱することもあると思います。

そのような場合、創業メンバーである株主は、会社を離脱する際に、自動的に株式を残していくわけではありません。また会社法に基づいて売渡請求をすることも通常はできません。

そのため創業メンバーが退任するときの対応が何も講じられていないと、会社を退任した創業メンバーは、会社を去った後も株式を持ち、会社に対して議決権が行使できるので、その保有割合によっては、会社の判断や行く末に影響を持ち続けることになります。仮に仲違いをして退任したメンバーが株式を保有していると、会社のスピーディーな経営判断や運営に支障をきたし、残留メンバーや、他の既存株主、あるいは投資を検討するVCにとっても好ましくない状況となります。

あるいは、会社に残った他の創業メンバーの頑張りで会社価値(株価)が上昇した場合に、離脱メンバーも労せずして株価上昇の利益を受けられることになります(フリーライド)。このような事態が、残留メンバーや新しく参加した役員や従業員等の感情面として許容できるのかという問題もあります。

上記のような状況になってから、残留メンバーが「退任するメンバーの株を取り上げたい」と思っても、退任した創業者が任意での保有株式譲渡に同意してくれない限り、どうしようもなくなってしまうのです。

さらに、仮に退任するメンバーが保有株式を譲渡することには同意していても、譲渡価格めぐって争いになる可能性もあります。

そのため、このような創業メンバー間における紛争を避けるため、できれば創業前の何も意見や利害等の対立のない状態のうちに(創業後でも良いですが、できるだけ早期に)、創業時に出資に関する取り決め=創業株主間契約をしておくことが重要となります。

具体的には、創業株主間契約の中で「将来的に特定の株主に一定の事由(トリガー)が発生した場合に、当該株主から強制的に株式を買い取ること」や「買い取る際の金額や算定方式」を定める、ということです。

3 誰と誰との間で創業株主間契約を締結する必要があるのか

では、創業株主全員との間で必ず創業株主間契約を締結する必要があるのでしょうか。

この点については、「創業株主間契約」を締結する目的が、創業メンバー間における将来の紛争を避けることにあることからすると、原則としては創業株主全員との間で締結するべきです。

ただ、ごく例外的に、アドバイザーやメンターに対してごく少ない割合(1パーセント程度)の株式を持ってもらう場合において、将来的に関係が途切れたとしても、その程度の持分割合であれば買戻しの必要がないと判断すれば、そのような創業株主との間では創業株主間契約を締結しないこともあります。

4 創業株主間契約の設計及び注意すべきポイント

創業株主間契約の設計において重要なのは以下の4点です。

① どのような事由(トリガー)が発生したときに

② いつ、何株を、

③ 誰が

④ いくらで買い戻すのか

(1)どのような事由(トリガー)が発生したときに

「トリガー」については様々なものが考えられます。

典型的には創業者株主が役員でもある場合において「当該株主が役員でも従業員でもなくなった場合」をトリガーとすることです。

しかし、「トリガー」が明確に設定できないと、そもそも買戻権を発動できないことになります。では役員でも従業員でもない創業株主、例えば「業務委託のエンジニアとして創業メンバーに参画している株主」の場合はどう考えるべきなのでしょうか。

その場合は、当該株主がどのように会社に貢献するのかを明確化したうえで、当該役割について業務委託契約等を締結し、当該契約が何らかの理由で終了したことをトリガーとすることが考えられます。

例えば、エンジニアに創業時に株式を持ってもらう場合、当該エンジニアがCTOとして取締役に就任するのであれば「当該株主が役員でも従業員でもなくなった場合」をトリガーにできます。 しかし、そこまではコミットできないと言われた場合には、当該エンジニアと業務委託契約を締結し、当該業務委託契約が終了したことをトリガーとすることが考えられます。

(2)いつ、何株を

また、(1)のトリガーがいつ発生したかも重要な要素です。

トリガーが創業後1年以内に発生した場合と、5年目に発生した場合とでは、当該創業株主の会社への貢献度も異なりますので、同じ扱いにしないという考え方もあり得ます。l

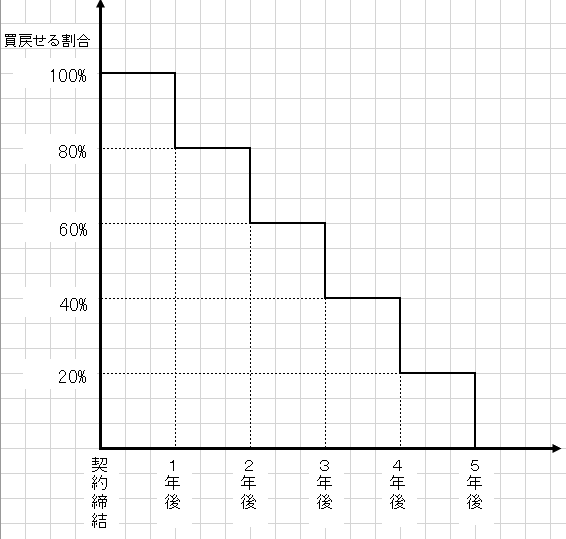

そのため、よく用いられるのが「年数の経過に応じて買い戻せる株式の数を減らしていく」という方法です。退任後も株式を保有する権利を与えるという意味で「べスティング(Vesting)」と言われるものです

つまり、創業株主間契約書の締結後すぐにトリガーが発生した場合には100パーセント買取、1年経過後2年未満にトリガーが発生した場合は80パーセント買取、5年が経過すればもはや買取ができない、というように設計をすることになります。

このようなべスティングの設定により、創業メンバーに対しては一定の時期まで会社に残るインセンティブを与えることになります。また、会社を辞めた後の企業価値に増加について恩恵を受けられる可能性がありますので、経営のプロや事業に精通した者を創業者役員として招聘しやくすくなるというメリットもあるでしょう、

ただ、べスティングを採用した場合、創業メンバーに対しては一定の時期まで会社に残るインセンティブを与えることになりますが、逆に言えば、「パフォーマンスが悪くても辞めてくれない」ということになる可能性もあります。

また、当初の創業メンバーが退任後のべスティングで株式を保有し続けている場合、会社がM&Aによるエグジットによって発行済株式の全部を第三者に売却したいと考えても、その退任メンバーが同意しなければ、そのM&Aを阻害する可能性があります。なぜなら、M&A終了後に少数株主が残存する場合には、当該少数株主への対応に労力を要するとともに、機動的な意思決定が阻害される可能性があることから、M&Aにおいては、買主である第三者は発行会社の株式等をすべて取得することを希望することが多いためです。

そのため、べスティングを設ける場合には、M&Aによるエグジットの機会を阻害されることを防ぐため、ドラッグ・アロング条項(退任メンバーが株式を保有したままである場合に、残留創業メンバーの意向で、株式の売却やその他のM&Aへの参加を強制することができる権利)の定めることを検討するべきでしょう。

(3) 誰が

創業株主間契約が「将来的に一定の事由(トリガー)が発生した場合に強制的に株式を買い取る」契約である以上、「買い戻す権利を持っている株主」と「買い戻される株主」がいることになります。

従って当然のことながら「買い戻す権利(買戻権)を持っている株主」を誰にするかという問題があります。

この点はケースバイケースで、例えば、相当多数の株式を持っている中心的な創業株主1人だけが買戻権を持つこともありますし、持分割合にそれほど違いがない対等な創業株主複数名においては、より公平感を重視して、いずれもが買戻権を持つという設計もあり得ます。

なお、会社自身が買戻権を持つと規定されることもありますが、その場合は会社法の分配可能額規制(簡単に言えば、「会社に十分な資金がない状態で、株式を取得したり、株主に配当をしたりしてはいけない、というルール」のことです)を受け、会社は買取をできない場合もあるので留意が必要です。

(4)いくらで

株式を買い取る際の価格は、①無償、②取得価格、③簿価純資産方式(貸借対照表上の純資産額を発行済株式総数で割って算出した額)、④直近の増資事例または譲渡事例における価格、⑤第三者の鑑定などが考えられます。

単に「時価」と規定する例もありますが、未上場株式の場合は一般的な市場価格がなく、「時価」がいくらかで争いになりかねないので、控えるべきでしょう。どうしても「時価」と記載する場合には、具体的な時価の算定方式を記載しておくべきです。

簿価純資産方式の場合、仮に会社が増資を受けた直後のタイミング(つまり純資産が増えた直後のタイミング)で創業メンバーが退任し、かつ残留する創業メンバーに十分な役員報酬が支払われていないような場合には、残留メンバーが株式買取権を行使できないという事態も考えられますので、注意が必要です。

また、買取価格を無償とした場合のように、適正な価格より低い金額で取得した場合には、買主に贈与税が発生したり、売主に売渡所得税が発生する可能性があります。